Semaine économique du 19 Juillet 2021

Et si la tendance s’inversait ? Nous sommes dans un cycle économique complexe. La dynamique de croissance à long terme reste très positive, tirée par les politiques de relance aux États-Unis et, dans une moindre mesure, en Europe. S’ajoute aussi à cela la demande des ménages qui reste très dynamique dans les grandes économies. Outre-Atlantique, […]

Et si la tendance s’inversait ?

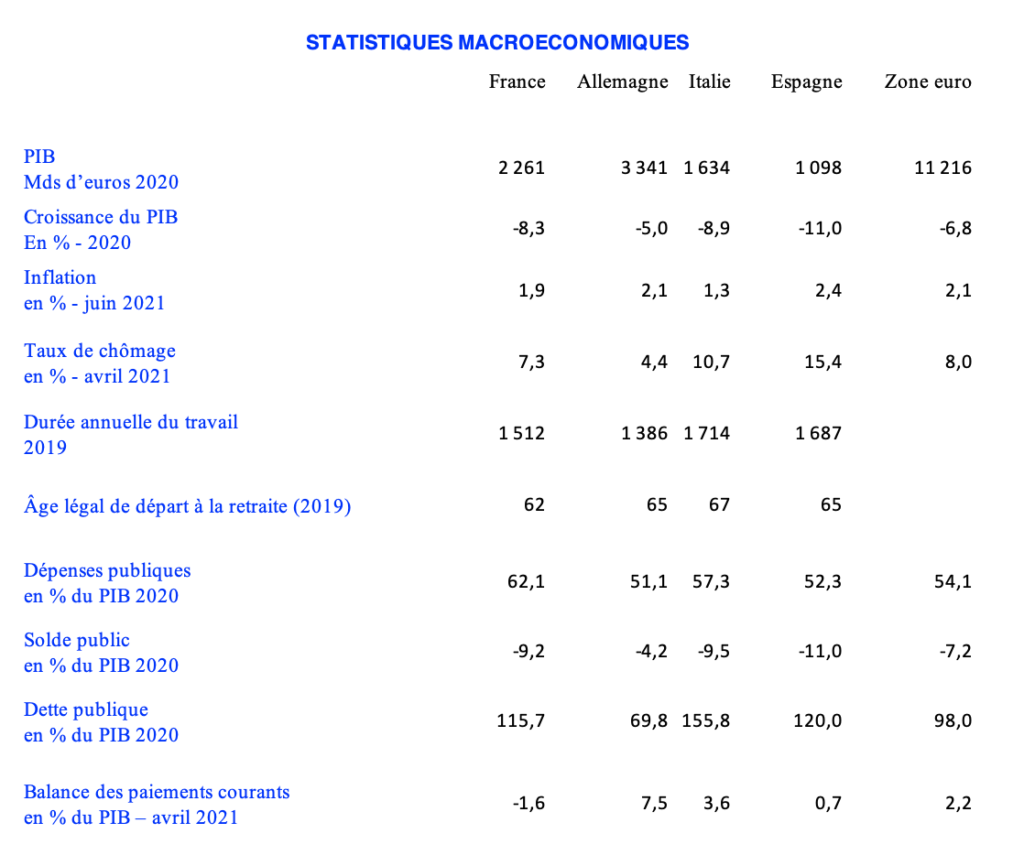

Nous sommes dans un cycle économique complexe. La dynamique de croissance à long terme reste très positive, tirée par les politiques de relance aux États-Unis et, dans une moindre mesure, en Europe. S’ajoute aussi à cela la demande des ménages qui reste très dynamique dans les grandes économies. Outre-Atlantique, le marché de l’immobilier devrait avoir un rôle crucial à jouer dans l’évolution de la croissance. En ce qui concerne la croissance chinoise, nous nous attendons à ce qu’elle soit en moyenne supérieure à celle du reste du monde – mais des incertitudes demeurent à court terme (notamment en lien avec l’évolution de l’inflation et la reprise en main par les autorités du secteur technologique, officiellement pour des raisons de « sécurité nationale »). On ne peut pas négliger également la situation sur le front sanitaire mais, à la différence de l’an dernier à la même époque, nous avons fait des progrès sensibles au niveau de la vaccination qui permettent d’être optimiste concernant la rentrée. A part dans quelques pays (comme l’Australie), il est peu probable que des confinements stricts surviennent à l’automne dans les pays développés.

Focus Européen :

En Europe, la croissance est bien au rendez-vous mais des incertitudes demeurent à moyen terme. Le souhait d’un retour à une réduction des dépenses publiques et au retrait des mesures budgétaires de soutien voulu par la CDU-CSU nous apparait être inopportun étant donné les fragilités de la reprise européenne. On l’aura compris, les élections fédérales allemandes du 26 septembre prochain auront une portée européenne notable. Enfin, l’inflation liée aux disruptions au niveau des chaines d’approvisionnement et aux pénuries temporaires de main d’œuvre devraient s’atténuer au deuxième semestre de cette année, premier semestre de l’an prochain. Il n’en demeure pas moins que plusieurs facteurs pourraient pousser sur les deux à trois prochaines années l’inflation à des niveaux un peu supérieurs à ceux auxquels nous étions habitués jusqu’à présent. Parmi ces facteurs : la flambée du prix des logements, les pénuries à long terme de main d’œuvre créées par les départs à la retraite anticipés, l’inadéquation des compétences et la baisse des migrations et, enfin, des taux d’imposition plus élevés.

Marchés actions

Sans surprise, la saison des résultats est extrêmement positive pour la grande quasi-totalité des secteurs d’activité. On pouvait difficilement faire mieux. Mais ce qui nous inquiète, c’est que l’optimisme est à un niveau très élevé parmi les investisseurs. En d’autres termes, le marché n’est pas à l’abri d’une éventuelle correction si un grain de sable perturbait le fonctionnement bien rodé du marché (il peut s’agir, par exemple, de la résurgence du risque géopolitique). On sait que la période estivale est souvent propice à des fluctuations importantes des indices. C’est donc le bon moment pour prendre un peu ses bénéfices si le début d’année a été bon, comme on peut l’attendre. Nous sommes toujours positionnés à l’achat sur les thématiques suivantes à moyen terme : les valeurs boursières de l’immobilier américain, les matières premières (surtout le cuivre), les semi-conducteurs, le dollar américain et enfin les obligations chinoises (en ayant une exposition réduite). La stratégie Long Volatility (qui consiste s’exposer à la volatilité lorsqu’elle est basse et la revendant lorsqu’elle est élevée) reste une bonne stratégie de couverture pour l’été afin de gérer le couple rendement/risque, selon nous.

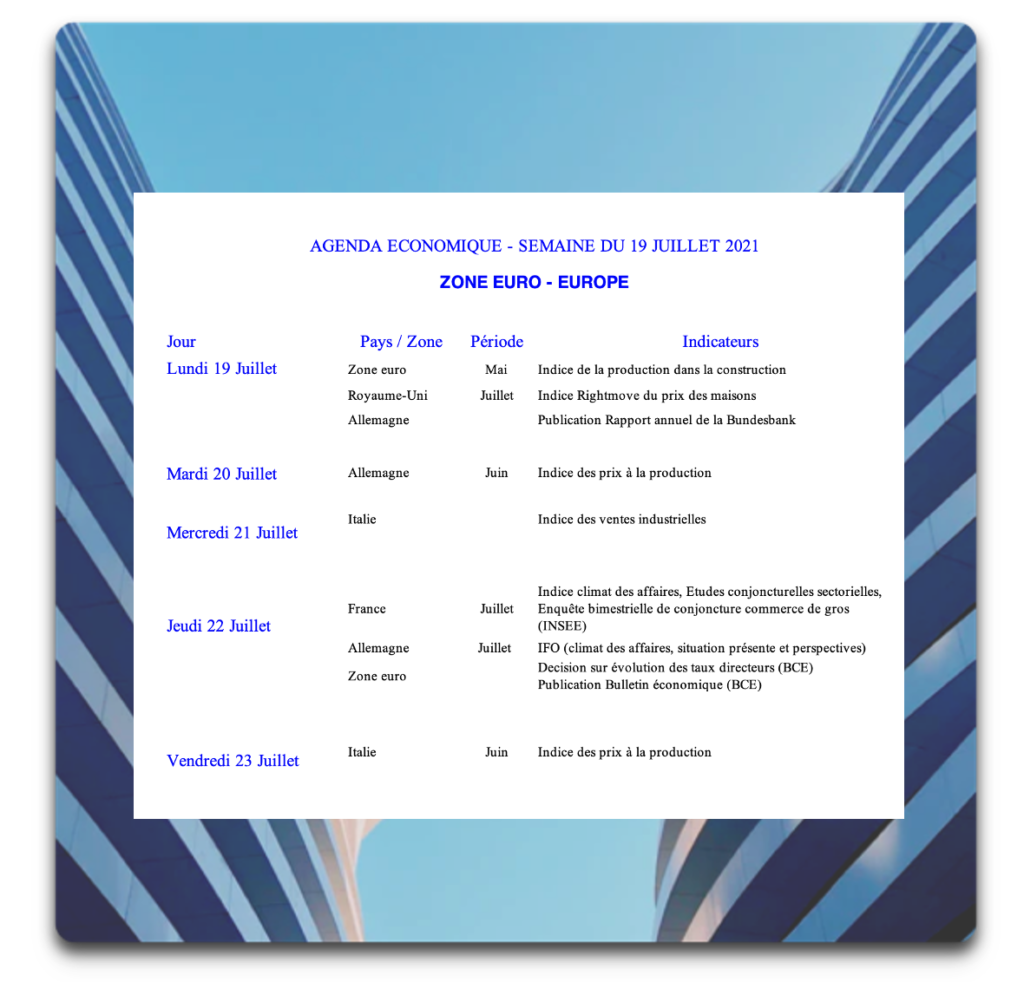

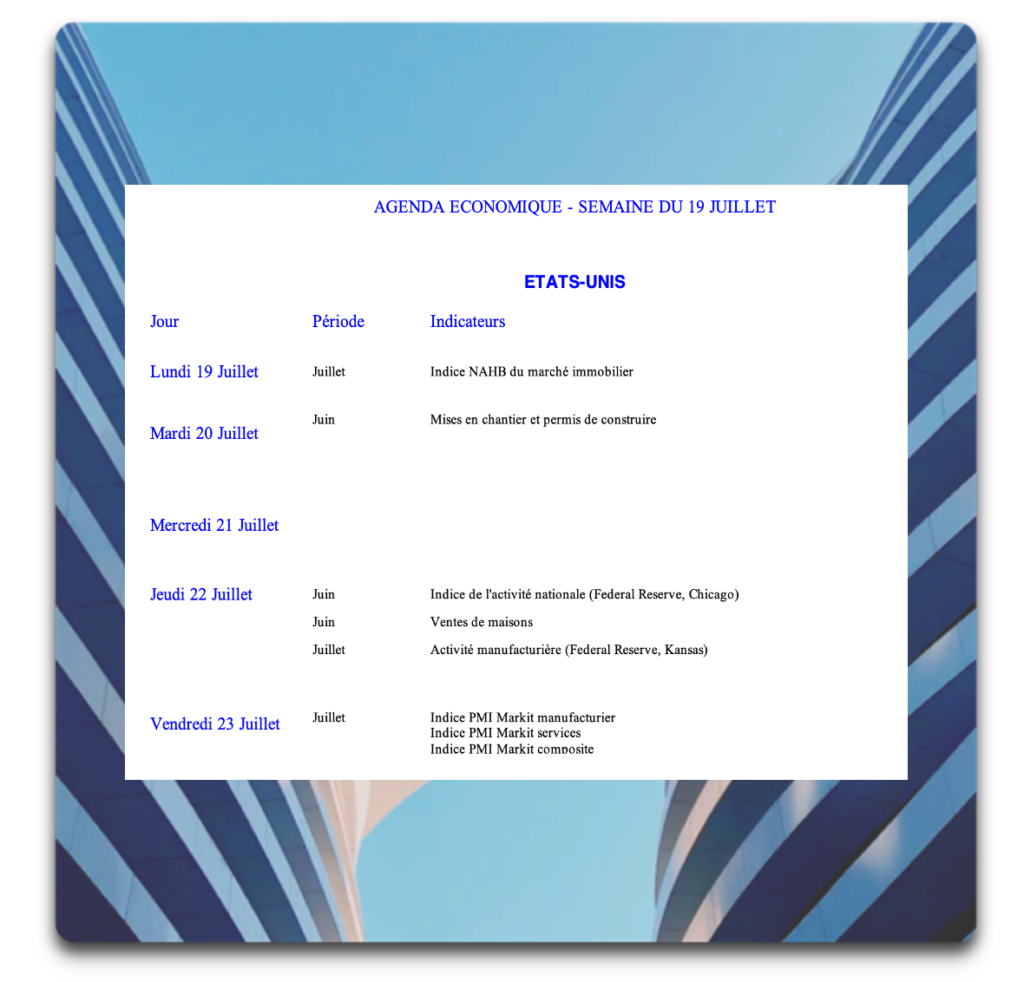

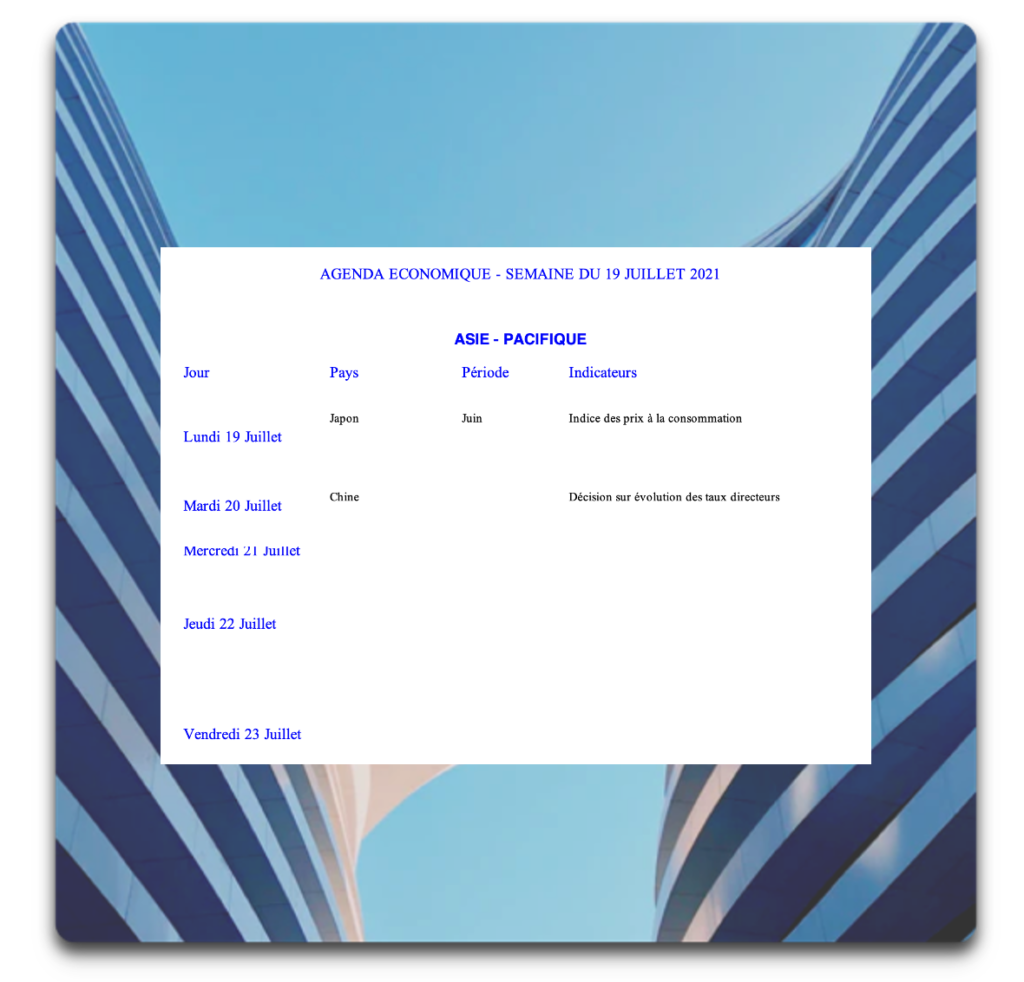

AGENDA ECONOMIQUE

Bureau de recherche économique et analyse financière SPAK